Säästmise eesmärk on kindlustunde pakkumine

Juhime tähelepanu, et artikkel on rohkem kui viis aastat vana ning kuulub meie arhiivi. Ajakirjandusväljaanne ei uuenda arhiivide sisu, seega võib olla vajalik tutvuda ka uuemate allikatega.

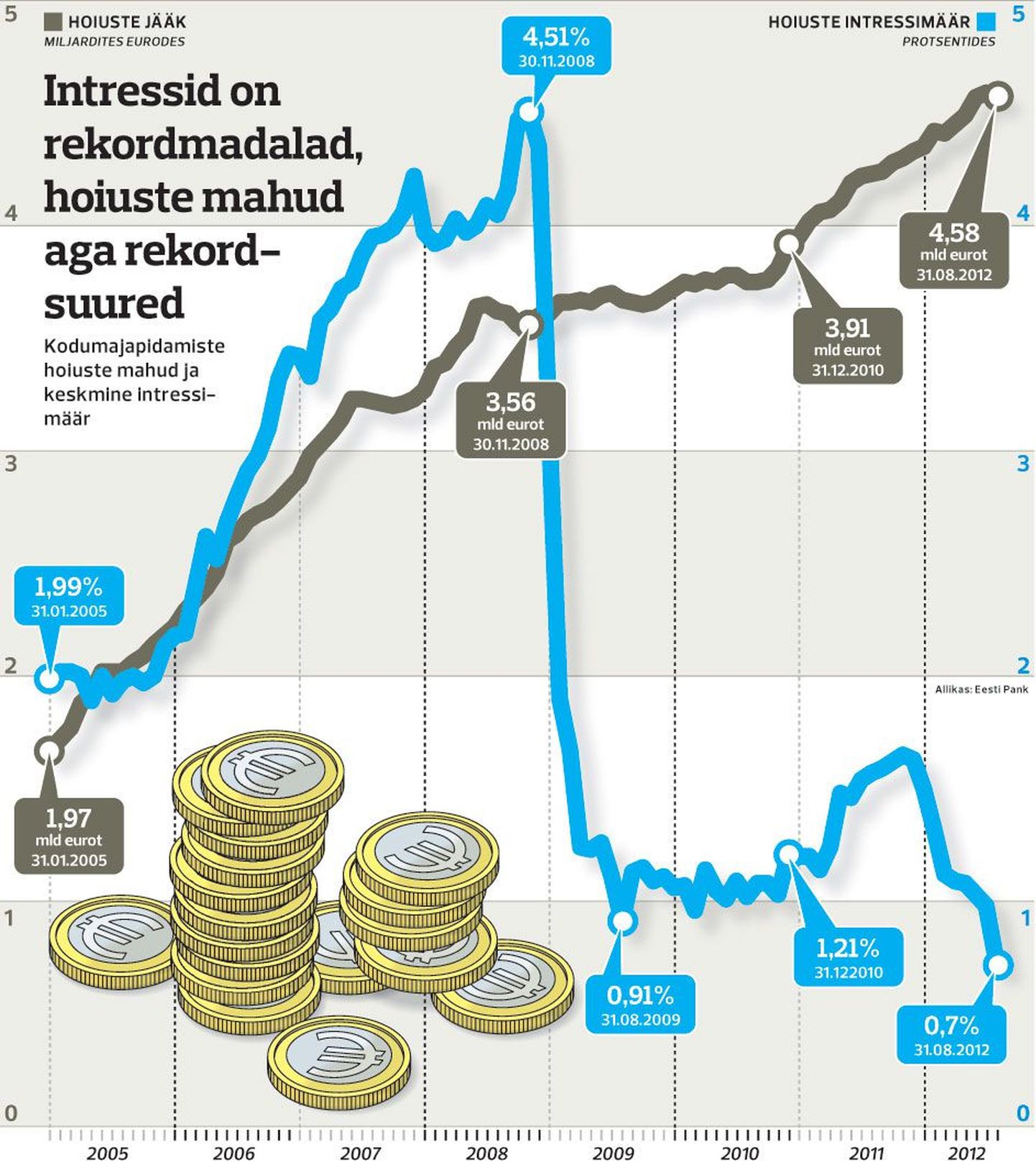

Hoiuseintresside langemine peaaegu olematutele tasemetele on pannud inimesi muretsema oma säästude pärast. Mida siis teha?

«Säästmise eesmärk on kindlustunde pakkumine, mitte raha kasvatamine,» ütles Sampo panga personaal- ja jaepanganduse direktor Tõnu Vanajuur.

«Olenemata hoiuseintressidest on säästmise peamine eesmärk endale või leibkonnale kindlustundeks mõistliku tagavararaha kogumine, mitte raha kasvatamine,» sõnas ta ning lisas, et kas kindlustunde annab kolme, kuue või üheksa kuu raha tagavara, on iga inimese ja leibkonna enda valik.

Nordea Baltikumi säästmise ja investeerimise valdkonna juht Andres Vesilind märkis, et säästa maksaks igal juhul.

«Säästmine on oluline sõltumata intressimääradest, sest igaüks vajab kindlustunnet, et ootamatuste puhul oleks olemas rahaline reserv eluga toimetulekuks või elatustaseme säilitamiseks,» ütles ta.

Mitu säästupuhvrit

Vesilind lisas, et säästmine on ka see, kui inimene ei kuluta kogu sissetulevat raha kohe täies mahus jooksvatele kuludele, vaid paneb osa sellest kõrvale.

«Arvestades inflatsiooni, võib muidugi pessimistlikult arvata, et säästmine pole mõttekas, ent siiski on rahaline puhver ootamatusteks äärmiselt oluline,» ütles Swedbanki eraisikute rahaasjade teabekeskuse juhataja Anne Sägi.

«Pikemalt ette mõtlemine aitab seada oma rahaasjades prioriteete. Vastasel juhul võib ühel päeval ootamatult selguda, et mõne olulise otsuse jaoks on juba liiga hilja, seda nii sissetulekute kadumisel või vähenemisel,» lisas ta.

Sägi sõnul võiks ideaalis kõrvale panna viis kuni kümme protsenti tuludest, ent on mõistetav, et lisaks hinnatõusule ja paljusid peresid koormavale kodulaenule on säästmine keeruline.

SEB eraisikute suuna arendusjuhi Triin Messimase sõnul võiks mõelda võimalusele maksta säästetud rahast tagasi kõrge intressiga laenud, liisingud ja järelmaksud.

Ka Vanajuur ütles, et pärast seda kui mõistlikud säästupuhvrid on loodud, soovitab ta järgmist kahte varianti – kohustuste vähendamist ja investeerimist.

«Eelistatult soovitan kohustusi vähendada, mis on sarnaselt säästmisega hea vahend kindlustunde tekitamiseks,» ütles ta. «Mõistagi tuleb enne tagasi maksta krediitkaardid, arvelduskrediidid ja teised sarnased tooted, mille intressid ületavad oluliselt hoiuste eest makstavat intressi. Seejärel tasub tähelepanu pöörata ka pikemaajalistele laenutoodetele, kus intress kogu perioodiks moodustab märkimisväärse summa,» lisas ta.

Siiski tuleb öelda, et säästmiseks lühiajalisel eesmärgil hoiuseintressidele tegelikult alternatiivi ei ole.

«Kui säästetakse kindlal lühiajalisel eesmärgil – näiteks jooksev puhver ootamatusteks, puhkusereis järgmisel suvel vms –, siis väga palju alternatiive suhteliselt madalal tasemel olevatele hoiuseintressidele ei ole,» ütles Vesilind.

Samas tõi ta võrdluseks, et kuigi räägitakse madalatest intressimääradest, on need Eestis tegutsevates pankades isegi kõrged.

«Näiteks Saksa riigile annavad investorid juba mitmendat kuud järjest lühiajalist raha negatiivse intressimääraga, mis tähendab, et suured investorid on praegu Euroopas valmis isegi peale maksma, et nende raha seisaks turvalises kohas ja selle tagasisaamine on kindel,» rääkis spetsialist.

Investeerimine kui risk

Siin tuleks märkida, et kui veel aasta tagasi pakkusid väiksemad pangad, Bigbank ja LHV pank, erinevalt turuliidritest suhteliselt korralikku, inflatsiooniga võrreldavaid intresse, siis nüüdseks on ka nende intressid langenud üsna madalale.

Pikemaajalise eesmärgiga säästmisel on aga mõistlik juba võtta väiksemaid või suuremaid riske.

«Kui säästetakse aga pikemal eesmärgil, on soovitav vaadata ka aktsia- ja võlakirjariski sisaldavate investeerimisfondide poole,» ütles Vesilind. «Hajutatud globaalne aktsiaportfell kui varaklass on siiamaani ajalooliselt raha reaalset ostujõudu pikaajaliselt paremini säilitada suutnud kui hoiused, ning on seda teinud vaatamata erinevatele kriisidele.»

Tema sõnul on siinkohal oluline tegur portfelli hajutatus. «Investeering ühe konkreetse ettevõtte aktsiasse võib halvimal juhul lõppeda kogu raha kaotusega,» hoiatas spetsialist.

Vanajuure sõnul peab investeerimine olema aga teadlik riski võtmine, mille puhul oleks soovitav alati kasutada professionaalset nõustamist.

«Erinevalt säästmisest annab inimene investeerides enda käest raha ära ootuses, et see «kasvab» mõne aja möödudes. Investeerimisturud on tänapäeval vägagi heitlikud, mis võivad tuua investorile nii tulu, aga ka kahju,» rääkis ta.